貸借対照表、損益計算書、キャッシュフロー計算書の3つは、ビジネスパーソンが財務会計の基礎としておさえておきたい知識です。

この記事では、キャッシュフロー計算書の概要を解説していきます。

キャッシュフロー計算書とは

キャッシュフロー計算書とは企業の一定の期間における、実際の現金、預金の流れすなわちキャッシュフローを表すものです。

日本の企業では、2000年3月以降に決算ではキャッシュフロー計算書の開示が義務付けられるようになりました。

キャッシュフロー計算書は貸借対照表と損益計算書をベースにして作られます。

キャッシュフローの重要性

最近では、企業の財務体質を表すのに利益からキャッシュフローへと移項しています。

では、なぜキャッシュフローが重要になっているのでしょうか?

それは、損益計算書の利益と、実際のキャッシュの動きが異なるからです。

収益-費用 = 利益(ルールにより計算)

収入-支出 = キャッシュフロー(事実)

損益計算書に書かれている収益と費用はあくまで発生した時点での計上です。

しかし、実際には収益が上がっても現金を回収するのは何ヶ月か後になることがあります

また、費用の方も売れた物しか計上されないので、どれだけ在庫を持っていても損益計算書上は費用にはなりません。

さらにその在庫にもさまざまな評価基準・方法があり、企業ごとに同じにはなっていません。

このように利益は会計上のルールに基づいて計算されます。

そのためルール上の計算と現実のキャッシュの動きが乖離している状態にあるといえます。

勘定あって銭足らずとは、まさにこうしたことから起こります。

一方で、実際の現金の動きを示しているキャッシュフロー計算書は、実際に現金が動いた事実を記しているため、企業ごとのブレがかなり少なくなります。

キャッシュフロー計算書の中身

キャッシュフロー計算書では利益の段階に応じて次ぎの3つのキャッシュフローに分けられます。

- 営業活動によるキャッシュフロー

- 投資活動によるキャッシュフロー

- 財務活動によるキャッシュフロー

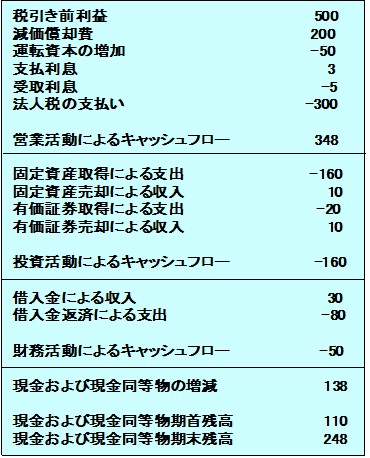

キャッシュフロー計算書は、以下のようになっています。

ここから3つのキャッシュフローの詳細を解説していきます。

営業活動によるキャッシュフロー

営業活動によるキャッシュフローとは、企業が本業によって得たキャッシュフローを表します。

つまり、企業のキャッシュ創出能力を測る指標です。

営業活動によるキャッシュフローは、次のように計算します。

営業活動によるキャッシュフロー

=

+税引き等調整前当期純利益

+減価償却費 (P/ Lより)

-流動資産の増加額(現預金・有価証券・短期貸付金を除く) (B/ Sより)

+流動負債の増加額(短期借入金を除く) (B/ Sより)

-有価証券・固定資産の売却益 (P/ Lより)

+有価証券・固定資産の売却損 (P/ Lより)

-利子・利息の受け取り額+利子・利息の支払額 (P/ Lより)

-法人税等の支払額 (P/ Lより)

それぞれの項目について、以下に補足していきます。

■減価償却費

減価償却費は、実際のキャッシュアウトのない費用なので、減価償却費の分だけキャッシュはプラスになります。

■流動資産の増加

流動資産の増加は、実際はキャッシュを伴わない利益が増えていたり(売掛金など)、売上原価に計上されていないキャッシュの支払が発生している(棚卸資産など)ので、増加分はマイナスしてキャッシュの計算をする必要があります。

■流動負債の増加

流動負債の増加は、実際はキャッシュを伴わない費用が増えていたることになります(買掛金など)。したがって増加分はプラスしてキャッシュの計算をする必要があります。

■有価証券・固定資産

この項目は、投資活動によるキャッシュフローで扱うので、営業活動によるキャッシュフローでは、省いて考える必要があります。

■利子・利息

企業の借入金や貸付金に対する利子、利息です。利子、利息は本業の儲けとは関係ないので、支払った分をプラス、受け取った分をマイナスするものです。これらは財務活動によるキャッシュフローの項目で扱います。

■法人税

企業に支払い義務のある税金です。費用として計上されませんが、キャッシュアウトを伴うので、実際に支払った税金をマイナスします。

このように税引き前当期利益から、会計方針の影響や営業活動に無関係の項目を増減することで、営業活動によるキャッシュフローを計算することができます。

投資活動によるキャッシュフロー

投資活動によるキャッシュフローとは、固定資産や有価証券などに対する投資活動によって発生するキャッシュフローのことです。

投資キャッシュフローは、有価証券や固定資産の売買によるキャッシュの増減から求めます。

投資活動によるキャッシュフロー

=

-固定資産の増加額 (B/ Sより)

-有価証券、短期貸付金の増加額 (B/ Sより)

-有価証券・固定資産の売却益 (P/ Lより)

+有価証券・固定資産の売却損 (P/ Lより)

なお、通常の財務諸表では、固定資産は純額(減価償却費を控除した額)で記されています。

したがって、投資活動のキャッシュフローを求める際に固定資産の増加を計算するときは、減価償却費を足し戻した形で計算する必要があります。

計算すると、以下のようになります。

固定資産の増加額

= 今年度固定資産(純額) + 今年度の減価償却費 - 前年度固定資産(純額)

財務活動によるキャッシュフローの求め方

財務活動によるキャッシュフローとは、資金調達や借入金の返済などの財務活動においてどれだけキャッシュが増減したかを表します。

たとえば、借入金の増加や返済などが記入されます。

財務キャッシュフローは、以下のように計算されます。

財務活動によるキャッシュフロー

=

+借入金、固定負債の増加額 (B/ Sより)

+資本金、資本準備金など純資産の増加額 (B/ Sより)

+利子・利息の受け取り額-利子・利息の支払額 (P/ Lより)

-配当金の支払額 (P/ Lより)

企業ステージ別のキャッシュフローのパターン

3つのキャッシュフローは、企業ステージごとに特徴があります。

安定期の企業の場合

安定期の企業のキャッシュフローは、以下のようになります。

- 営業活動によるキャッシュフロー:プラス

- 投資活動によるキャッシュフロー:マイナス

- 財務活動によるキャッシュフロー:マイナス

安定期の企業は、本業で稼いだお金を投資や借入金の返済に回すなどするので、上記のようなキャッシュフローになります。

順調に拡大している企業の場合

順調に拡大をしている企業のキャッシュフローは、以下のようになります。

- 営業活動によるキャッシュフロー:プラス

- 投資活動によるキャッシュフロー:マイナス

- 財務活動によるキャッシュフロー:プラス

本業で稼いだお金がプラスになり、そこに資金調達したお金を加えて、将来に向けての投資をするので、このようなキャッシュフローになります。

急拡大している企業の場合

急拡大している企業のキャッシュフローは、以下のようになります。

- 営業活動によるキャッシュフロー:マイナス

- 投資活動によるキャッシュフロー:マイナス

- 財務活動によるキャッシュフロー:プラス

急拡大している企業は、本業で稼いだ売上を稼いでも、拡大のための運転資金が必要になってしまうため営業活動によるキャッシュフローがマイナスになり、積極的に投資をするので、投資活動によるキャッシュフローもマイナスになります。

そのマイナス分を資金調達によって穴埋めするので、財務活動によるキャッシュフローはプラスになります。

経営状況が悪い企業の場合

経営状況が悪い企業のキャッシュフローは、以下のようになります。

- 営業活動によるキャッシュフロー:マイナス

- 投資活動によるキャッシュフロー:プラス

- 財務活動によるキャッシュフロー:プラス

本業がうまくいかずに営業活動によるキャッシュフローにマイナスになっていて、それを補填するために資産を売却したり、資金調達をしたりするので、他の2つのキャッシュフローがプラスになります。

まとめ

以上、キャッシュフローの解説でした。

- キャッシュフロー計算書とは、損益計算書では表せない実際のキャッシュの動きを記した財務諸表のこと。

- キャッシュフロー計算書の主な項目として、営業活動によるキャッシュフロー、投資活動によるキャッシュフロー、財務活動によるキャッシュフローがある。

- 営業活動によるキャッシュフローとは、企業が本業で稼いだキャッシュのこと。

- 投資活動によるキャッシュフローとは、固定資産や有価証券への投資に関するキャッシュフローのこと

- 財務活動によるキャッシュフローとは、資金調達や借入金の返済などの財務活動に関するキャッシュフローのこと

- 3つのキャッシュフローのプラスマイナスは、企業ステージ別に特徴が表れる。