建物や工場の生産設備などを購入した場合、買うのに使ったお金を一旦資産に計上した上で、毎年少しずつ費用として計上していきます。

このときに発生する費用のことを減価償却費といいます。

この記事では、その減価償却費について解説していきます。

減価償却費とは

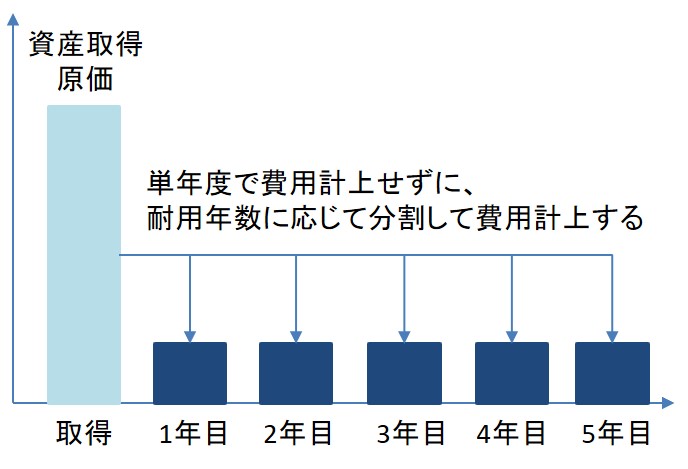

巨額の設備や建物を購入した際に、単年度に一度に費用として計上するとその期の業績が大幅に悪くなる一方で、その後はその固定資産に対してメンテナンスなどを除くと費用がほぼかからなくなります。

このような中で、何年にもわたって会社の売上に貢献する設備や建物、一度に費用化すると事業の実態と、会計上の売上・費用の関係に大きな乖離が出てしまいます。

そのため、使用が長期にわたる固定資産は、一度に費用化せずに、価値の減少分を毎年少しづつ費用化して、毎期の費用を平準化します。

イメージとしては、以下の図のとおりです。

こうすることで売上とそれを生み出すために使われた費用の対応を明確にすることができます。(ちなみに、売上と費用の対応を明確にすることは、企業会計原則の費用収益対応の原則でも定められています。)

このような処理を減価償却といい、この処理によって生まれた費用を減価償却費といいます。

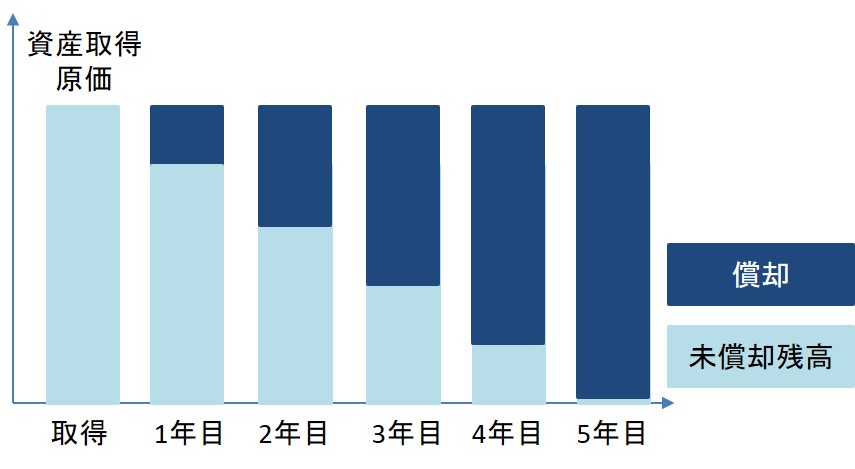

取得した資産は、毎年減価償却されて、以下のように帳簿上の価値(未償却残高)が下がっていきます。

減価償却費は会計上は費用になりますが、実際にはキャッシュアウトしていないものなので、減価償却費を加味した営業利益からキャッシュフローを求める場合は、減価償却費を足す必要があります。

定額法と定率法

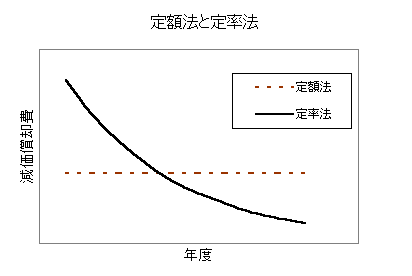

減価償却には毎年一定額を費用化する定額法と、毎年一定率を費用化する定率法があります。

定率法の場合、定額法に比べ期近の減価償却費は大きくなります。

年数を経るにしたがって、定率法の償却費は小さくなっていき、ある時期までいくと定額法を下回ります。

ただし、どちらの償却方法でも、減価償却の総額自体は同じになります。

日本の企業では一般的に有形固定資産では定率法が使われる場合が多く、無形固定資産では全て定額法が使われています。

減価償却費を計算するのに必要な要素

減価償却費を計算する際には、以下の3つが必要になってきます。

- 取得原価:資産を購入したときに価格

- 耐用年数:資産を使う年数

- 残存価額:資産の減価償却が終わったときの価値、現在は1円としています。

この中で、耐用年数に関しては、財務会計上は取得した資産ごとに、妥当と思われる期間で会社が決定することができます。

しかし、一般的には法人税法の中で規定されている税務処理する際の耐用年数と同じ耐用年数を財務会計上でも適用するケースがほとんどです。

耐用年数に関しては、以下のページに詳細が記載されています。

耐用年数の事例として、以下のようなものがあります。

- 建物:50年

- 冷暖房器具:6年

- 複写機:5年

- 樹脂成形用金型:2年

定額法による減価償却費の計算

定額法とは、取得した資産の価格に対して、毎年一定額を減価償却費として計上する方法です。

定額法は計算が簡単であるという長所がある一方、設備の収益力が衰えて、修繕費が増加する後年に費用負担が多くなるという欠点があります。

定額法における減価償却費の計算方法は次のとおりです。

定額法での減価償却費 = 取得原価 × (1/耐用年数)

取得原価500万円の設備の耐用年数が5年の場合、毎年の減価償却費は次のようになります。

定額法での減価償却費

1年目 = 500万円 × (1/5) = 100万円

2年目 = 500万円 × (1/5) = 100万円

3年目 = 500万円 × (1/5) = 100万円

4年目 = 500万円 × (1/5) = 100万円

5年目 = 500万円 × (1/5) ー 1円 = 999,999円

1年目から4年目までは100万円が減価償却費になり、減価償却の最終年度である5年目は、残存価額を1円として計算するので、999,999円が減価償却費になります。

定率法による減価償却費の計算

定率法とは、毎年一定率を減価償却していく方法です。

定率法は設備の収益力が高いときに、費用を多く計上できる長所がある反面、設備導入当初の費用負担が大きくなるという欠点があります。

定率法における減価償却費の計算方法は次のようになります。

定率法での減価償却費 = (取得原価-減価償却費の累計) × 償却率

先ほどの事例と同じように、取得価格500万円、耐用年数5年、残存価額1円の設備の毎年の減価償却費を計算します。

定率法では、耐用年数ごとに償却率と、保証率というものが決められています。

耐用年数5年の場合、償却率は0.4、保証率は0.108となっています。

これを踏まえて、定率法での2年目までの減価償却費を計算してみます。

1年目 = (500万円-0)×0.4 =200万円

2年目 = (500万円-200万円)×0.4 =120万円

3年目 = (500万円-200万円-120万円)×0.4 =72万円

4年目の減価償却費は、上記と同様の計算式にすると、次のようになります。

4年目 =(500万円-200万円-120万円ー72万円)×0.4= 43.2万円

ここで、先ほどの保証率が重要になってきます。

もし、通常の計算式で計算した減価償却費が、取得原価✕保証率を下回っている場合、減価償却費の計算式が変わってくるからです。

この事例の場合、取得原価✕保証率は、以下のようになります。

取得原価 ✕ 保証率 = 500万円 ✕ 0.108

= 54万円 > 通常の計算式での減価償却費43.2万円

したがって、4年目以降の減価償却費は、この保証率を使った計算に置き換えます。

実際の計算式は、次のようになります。

減価償却費 = 改定取得原価 ✕ (1/残りの耐用年数)

※改定取得原価 = (取得原価 ー 前年までの減価償却費の累計)

この計算式にあてはめると、4年目以降の減価償却費は以下のようになります。

4年目 = 108万円✕(1/2)= 54万円

5年目 = 108万円✕(1/2)ー1円 = 539,999円

1年目から最終年度の5年目までをまとめると、以下のとおりです。

1年目 = (500万円-0)×0.4 =200万円

2年目 = (500万円-200万円)×0.4 =120万円

3年目 = (500万円-200万円-120万円)×0.4 =72万円

4年目 = 108万円✕(1/2)= 54万円

5年目 = 108万円 ✕(1/2)ー1円= 539,999円

まとめ

以上、減価償却費の解説でした。

細かい処理方法を経理の専門家に任せるとはしても、ビジネスパーソンであれば、減価償却費の基礎や償却歩法は基礎知識知っておきたいところです。

この記事がビジネスパーソンの基礎知識向上に貢献できれば幸いです。

- 長年に渡って収益に貢献する資産については、取得年度に一括で費用計上せずに、資産に計上して減価償却をしていく。その費用のことを減価償却費と呼ぶ。

- 減価償却費を計算する方法には、定額法と定率法がある。

- 定額法では毎年一定額を減価償却費として計上、定率法では毎年一定率を減価償却費として計上する。ただし、定額法でも、定率法でも、減価償却の総額は変わらない。