財務分析とは、財務諸表をさまざまな観点から分析して、企業の経営状態の良否を判断することです。

財務分析は、財務会計を理解する上での基礎であり、企業分析をする上での出発点になります。

この記事では、財務諸表を使った5つの財務分析の方法を紹介していきます。

- 収益性分析

- 効率性分析

- 安全性分析

- 生産性分析

- 成長性分析

収益性分析

まずはじめに、収益性分析について解説していきます。

売上高利益率

売上高利益率は、企業の収益性を測る上で、最も基本となっている指標です。

売上高利益率には、大きく4つの種類があります。

- 売上高総利益率 = 売上総利益 / 売上高 (%)

- 売上高営業利益率 = 営業利益 / 売上高 (%)

- 売上高経常利益率 = 経常利益 / 売上高 (%)

- 売上高純利益率 = 純利益 / 売上高 (%)

それぞれの詳細は損益計算書の解説ページに記載しています。

ROA 総資本利益率

ROA、総資本利益率とは、会社が運営している資本を利用していかに効率よく利益を上げているかを測る指標です。

総資本利益率 = 当期純利益 / 総資産 (%)

ROE 自己資本利益率

ROE、自己資本利益率とは、株主が拠出した自己資本を利用していかに効率よく利益を上げたかを測る指標です。

日本では、ROEが15%以上あると、高い部類とみなされています。

自己資本利益率 = 当期純利益 / 自己資本 (%)

(自己資本=純資産-新株予約権-少数株主持分)

ROAとROEの詳細は、以下のページで解説しています。

効率性分析

会社の効率性は資本をどれだけ有効活用しているかによって表されます。

たとえば、次のような2社があったとき、どちらが効率性が高いでしょうか。

- X社:売上10億円 資産5億円

- Y社:売上10億円 資産10億円

同じ売上をより少ない資産で実現できているX社の方が効率性がよいということになります。

こうした効率性分析で使われるのが、資本回転率です。

資本回転率とは売上高に対して資本がどれだけ回転しているかを表すもので、資本回転率がよければキャッシュの流れがスムーズになり、資本回転率が悪いとキャッシュの流れが滞る原因になります。

資本回転率は、売上高の何倍、何%という表し方もありますし、売上高に対する月数や日数で表す場合もあります。

主には、以下の4つの資本回転率があります。

総資産回転率

総資産回転率とは、総資産を売上高で割って計算したものです。

総資産回転率 = 総資産 / 売上高 (%)

総資産回転月数 = 総資産 / (1ヶ月あたり売上高) (月)

総資産回転日数 = 総資産 / (1日あたり売上高) (日)

総資産回転率は、会社の総資産をいかに効率的に活用して売上を獲得したかを示す指標で、総資産回転率が高いほど、会社が持っている資産を有効活用して売上を上げていることになります。

売上債権回転率

売上債権回転率は、売上債権を売上高で割って計算したものです。

売上債権回転率 = 売上債権 / 売上高 (%)

売上債権回転月数 = 売上債権 / (1ヶ月あたり売上高) (月)

売上債権回転日数 = 売上債権 / (1日あたり売上高) (日)

売上債権とは、主に売掛金や受取手形のことで、売上債権回転率は、売掛金や受取手形をどの程度効率的に回収してキャッシュに展開できているかを示す指標になります。

売上債権回転率が高いほど、短い期間で売上金を回収できていることになり、売上債権回転率が低いほど、長い期間をかけて売上金を回収していることになります。

棚卸資産回転率

棚卸資産回転率とは、棚卸資産を売上原価で割って計算したものです。

棚卸資産回転率 = 棚卸資産 / 売上原価 (%)

棚卸資産回転月数 = 棚卸資産 / (1ヶ月あたり売上原価) (月)

棚卸資産回転日数 = 棚卸資産 / (1日あたり売上原価) (日)

棚卸資産とは、製品・仕掛品などの在庫のことです。

棚卸資産回転率は、製品や仕掛品の在庫をどの程度までおさえることができているかを示す指標で、棚卸資産回転率が高いほど、少ない在庫で事業運営できていることになり、棚卸資産回転率が低いほど、事業運営をするのに多くの在庫を持つ必要があることになります。

仕入債務回転率

仕入債務回転率とは、仕入債務を売上原価で割ったものです。

仕入債務回転率 = 仕入債務 / 売上原価 (%)

仕入債務回転月数 = 仕入債務 / (1ヶ月あたり売上原価) (月)

仕入債務回転日数 = 仕入債務 / (1日あたり売上原価) (日)

仕入債務の中身は、主に仕入先への買掛金や支払手形です。

仕入債務回転率は、こうした買掛金や支払手形をどの程度の期間で支払っているかを示す指標です。

仕入債務回転率が高いほど、短い期間で取引先にお金を支払っていることになるので、会社のキャッシュが早く流出していくことになります。

一方で、仕入債務回転率が低いほど、長い期間をかけて取引先にお金を払っていることになるので、会社のキャッシュが長く手元に留まることになります。

他の指標と異なり、仕入債務回転率は、少しでも長いほうがよいとされています。

ただし、支払いを早めることで、他の取引条件が有利になるのであれば、必ずしもこの限りではありません。

安全性分析

次に、財務の安全性について説明します。安全性を見ることで企業の財務が健全で倒産することがないかを知ることができます。安全性は、企業体力と言い換えることできます。

以下6つの安全性指標は貸借対照表単独でも分析することができます。

- 流動比率 = 流動資産 / 流動負債 (%)

- 当座比率 = 当座資産 / 当座比率 (%)

- 自己資本比率 = 自己資本 / (負債+純資産) (%)

- 純資産比率 = 純資産 / 総資産 (%)

- 固定比率 = 固定資産 / 純資産 (%)

- 固定長期適合率 = 固定資産 / (純資産+固定負債) (%)

貸借対照表単独での安全性分析については、以下の記事をご覧ください。

債務償還年数

現在の有利子負債を営業利益または営業CFによって何年間で返すことができるかを測る指標です。

債務償還年数 = 有利子負債/営業利益(年)

または

債務償還年数 = 有利子負債/営業CF(年)

有利子負債はキャッシュによって返済されるものなので、企業の財務分析では営業CFベースの債務償還年数も多く用いられます。

債務償還年数が1年以内であれば、かなり優良といえます。

インタレスト・カバレッジ・レシオ (ICR)

有利子負債から発生する利息に対して、何倍の営業利益または営業CFを得ているかを測る指標です。

ICR=(営業利益+金融収支)/支払利息 (倍)

または

ICR=(営業CF+金融収支)/支払利息 (倍)

債務償還年数同様、営業CFベースで企業分析を行います。

ICRが1倍を下回ると事業収益から利息を支払う能力がないことを示します。

日本の上場企業は平均すると5倍程度のようです。

損益分岐点比率

損益分岐点比率とは、損益分岐点分析によって求めた損益分岐点売上高と実際の売上高の比率のことです。この数字は小さければ小さいほど優良といえます。

手元流動性

上記のほかに、流動的な資金の水準を表す手元流動性(=現金・預金+短期保有の有価証券)も、安全性指標として使われる場合があります。

手元流動性とは、現・預金と、償還期限あるいは売却期限が1年以内を予定しているの有価証券の合計額のことをいいます。

手元流動性 = 現金・預金 + 1年以内に売却予定の有価証券

つまり、手元流動性は換金性が極めて高い資産のことで、これが多いほど企業の支払い能力が高いことを示します。

手元流動性は企業の保有しているキャッシュとほぼイコールと考えてよいでしょう。

この手元流動性を売上高で割った値を手元流動性比率といいます。

手元流動性比率 = 手元流動性 / (1ヶ月あたり売上高) 【月】

手元流動性比率は、売上がゼロになったときに、会社が何ヶ月存続できるか?を表す指標です。

日本の上場企業の手元流動性比率は、およそ1~1.5ヶ月です。

この手元流動性は、多ければ、借入金の返済に困らないなどのメリットがありますが、逆にデメリットもあります。

たとえば、手元流動性は利子や配当金などで利益をもたらしますが、これが事業の利益率より低い場合、相対的に見ると手元流動性の資産は有効活用できていないということになります。

また、最近では手元流動性が多いと、企業買収のターゲットになるというデメリットもあります。

生産性分析

次に、企業の生産性について説明します。生産性を見ることで企業の投入した経営資源に対するアウトプットを知ることができます。

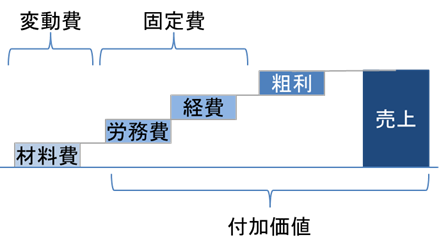

付加価値

付加価値とは、企業のヒト・モノ・カネを使って新たに生み出した価値を意味します。

付加価値の計算方法には、中小企業庁方式と日銀方式の2種類があります。

※中小企業庁方式

付加価値 = 売上高 - 外部購入価値

外部購入価値には、材料費、購入部品費、運送費、外注加工費などがあります。

付加価値の図式例

※日銀方式

付加価値 = 経常利益 + 人件費 + 貸借料 + 減価償却費 + 金融費用 + 租税公課

中小企業庁方式では、付加価値は売上高から外部購入分の価値を差し引いたものという考え方に対し、日銀方式では、付加価値は製造課程で積み上げられていくという考え方になっています。

売上高に占める付加価値の割合を付加価値率といいます。計算式は次ぎのとおりです。

付加価値率 = 付加価値 / 売上高 (%)

付加価値率が高いと、会社が商品に対して付け加えている付加価値が大きいというとこを示し、粗利益率等の基本的な収益率も高いと考えられます。

労働生産性

労働生産性とは、従業員一人当たりがどれだけ付加価値を生み出しているかを示す指標です。

労働生産性 = 付加価値/平均従業員数 (円/人)

労働生産性を上げるには次のような方法があります。

- 付加価値の増加:中小企業庁方式では、付加価値は売上高から外部購入価値を引いたものなので、付加価値を増加させるためには、部品の内製化をして外部購入費を減らすなどの方法があります。

- 従業員数の削減:早期退職の募集などで従業員数を減らすなどの方法があります。また、アウトソーシングを活用して従業員数を減らすという方法もあります。アウトソーシングは、活用の仕方によっては、外部購入価値の減少にもつながります。

ただし、メーカーなどの場合、産業機械の導入して従業員を削減することにより労働生産性を高めた場合、資本生産性を落とすことになります。

労働生産性をブレークダウン

労働生産性は、さまざまな指標により細分化することができます。

(売上高による細分化)

労働生産性

= (売上高/平均従業員数) × (付加価値額/売上高)

= 従業員一人当たりの売上高 × 付加価値率

(総資本による細分化)

労働生産性

= (総資本/平均従業員数) × (売上高/総資本)× (付加価値額/売上高)

= 資本集約度 × 総資本回転率 × 付加価値率

(人件費による細分化)

労働生産性

= (人件費/平均従業員数) / (人件費/付加価値額)

= 従業員一人当たりの人件費 / 労働分配率

(設備投資による細分化)

労働生産性

= (有形固定資産/平均従業員数) × (付加価値額/有形固定資産)

= 労働装備率 × 設備生産性

労働装備率

労働装備率とは、企業の従業員一人当たりの有形固定資産を示します。

労働装備率 = 有形固定資産 / 平均従業員数

従業員一人当たりに対する設備が多いほど、労働装備率は大きくなります。製造業は、労働装備率が大きい傾向にあります。

労働装備率が大きいほど、企業の労働生産性は向上します。

労働分配率

労働分配率とは、付加価値に占める人件費総額の割合のことをいいます。

労働分配率 = 人件費 / 付加価値

労働分配率と賃金水準の関係は、業種や企業によって大きく異なります。

また、同じ企業でも、設備投資額や、取扱商品、製品などに大きな変化があれば、賃金水準が変わらなくても、労働分配率が大きく変わることがあります。

日本の企業の労働分配率は70%台前半で推移しています。

労働分配率は、国民所得に占める賃金の割合のこというときもあります。

労働分配率 = 賃金 / 国民所得

資本生産性

資本生産性とは、有形固定資産あたりに生み出す付加価値の割合を示す指標です。

資本生産性 = 付加価値 / 有形固定資産

資本生産性が高い会社というのは、少ない設備で大きな付加価値を生み出しているということになります。

一般的に、資本生産性は労働生産性とトレードオフの関係になります。

たとえば、産業機械の導入により自動化を図ったメーカーの場合、従業員を減らしたことで労働生産性が上がりますが、設備を増やした分だけ資本生産性が下がることになります。

成長性分析

どれだけ、収益力が高く、財務体力があっても成長性のない会社は、魅力に欠けるものです。ここでは、企業の成長性について説明します。

成長性を調べるには、財務諸表から得られるデータを時系列(3~5年くらい)に並べてみる必要があります。以下は成長性を調べる上で重要な指標です。

売上高成長率

売上高成長率は、成長性を見るのに最も一般的に使われる指標です。

売上高成長率 = (当期売上高 - 前期売上高)/ 前期売上高 × 100

売上高が伸びているということは、前年に比べて、「市場を拡大している」か、「シェアをアップさせている」かあるいは、「販売単価の高い商品を売っている」ことになります。

なお、売上高成長率を示す指標としてCAGRがあります。

CAGRとは、Compound Annual Growth Rateの略で、複利計算によって求めた成長率のことです。CAGRは、年平均成長率と訳されます。(CAGRは、シーエージーアールとか、ケーガーなどと読みます)

詳細は以下の記事をご覧ください。

営業利益・経常利益成長率

利益の成長性をよく見られる指標です。

営業利益の成長率からは、本業で稼いだ利益の増加割合がわかりますし、経常利益の成長率からは、企業が総合的に稼いだ利益の増加割合がわかります。

利益成長率が売上高成長率よりも大きい場合は、企業は良好な成長をしていると見ることができますし、逆に売上高成長率に比べて利益成長率の低い場合は、成長の裏に課題が隠れている場合があります。

営業利益成長率 = (当期営業利益 - 前期営業利益)/ 前期営業利益 × 100

経常利益成長率 = (当期経常利益 - 前期経常利益)/ 前期経常利益 × 100

その他の成長性指標

その他の成長性指標として、以下のようなものがあります。

総資産増加率 = (当期総資産 - 前期総資産)/ 前期総資産 × 100

人件費増加率 = (当期人件費 - 前期人件費)/ 前期人件費 × 100

この2つの指標は、将来の成長に必要な投資をすると増加する値です。

しかし、会社のキャパシティ以上に増加するのは良くありません。

一般的に、この二つの指標は、売上高成長率を下回っていればバランスのとれた成長をしていると見ることができます。

このほかに、次のような成長性を見る指標があります。

自己資本増加率 = (当期自己資本 - 前期自己資本)/ 前期自己資本 × 100

(自己資本 = 純資産-新株予約権-少数株主持分)

株式配当増加率 = (当期株式配当 - 前期株式配当)/ 前期株式配当 × 100

継続可能成長率(サステイナブル・グロースレート)

継続可能成長率とは、企業が自己資本の割合を変えないとしたとき、永続的な成長がどの程度できるかを表すものです。売上高の増分をΔS、売上高をSとすると、売上高の継続可能成長率は次の式で表されます。

ΔS/S=売上高純利益率×内部留保率×総資産回転率/自己資本比率

ただし、この式にはいくつか前提があります。

- 企業は成長のために新株を発行しない

- 企業は配当性向と自己資本比率を一定に保つ(内部留保して自己資本が増えると、同じ割合で負債も増える)

- 総資産回転率を一定とする(売上の増分に比例して総資産も増える)

上の式の右辺を分解すると次のようになります

右辺

=(純利益/売上高)×(1-配当性向)×(売上高/総資産)/自己資本比率

さらに簡単にすると

右辺

=(1-配当性向)×純利益/純資産

=(1-配当性向)×ROA/自己資本比率

したがって、継続可能成長率は、以下のようになります。

継続可能成長率

=(1-配当性向)×ROA/自己資本比率

=(1-配当性向)×ROE

すなわち、この理論で行くと企業が継続可能な成長率を超えて成長していこうと思うならば、配当性向を減らすか、総資産利益率(ROA)を上げるか、自己資本比率を下げる(借入金を増やす)かのいずれかになるということです。

(しかし、配当性向を下げれば株主は離れていきますし、借入金を増やせば倒産リスクが大きくなります。)

実際に売上高成長とROAの関係は理想的なのか?

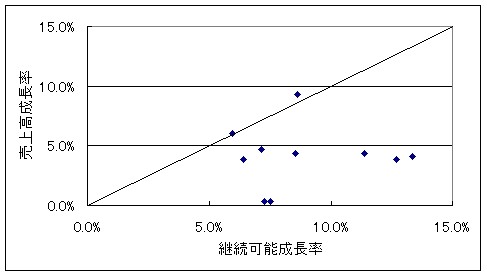

実際に優良と呼ばれる企業で検証してみます。図は武田薬品工業の1995年~2004年までの売上高成長率と継続可能成長率を表したものです。

武田薬品の場合、継続可能成長率を超えたのは1994年から2004年の10年間で2年だけでした。これは、武田薬品が着実に成長を遂げていることを意味します。例に出した武田薬品のような成熟してきた企業と新興事業の企業では傾向は全く異なります。(継続可能成長率に近い売上高成長をしている企業としてセブンイレブンがあります。)

まとめ

以上が、財務分析の解説でした。

- 財務分析には、収益性分析、効率性分析、安全性分析、生産性分析、成長性分析の5つがある。

- 収益性分析からは、企業の利益を稼ぐ力が高いかどうかがわかる。

- 効率性分析からは、企業が資産を有効活用しているかどうかがわかる。

- 安全性分析からは、企業の財務リスクが高いかどうかがわかる。

- 生産性分析からは、企業が投入資源あたりの付加価値の大きさがわかる。

- 成長性分析からは、企業の成長度合いがわかる。