IRRとは、Internal Rate of Returnの略で、投資に対する収益率(利回り)を表す指標です。日本語では、内部収益率、内部利益率などと表現します。IRRが10%のプロジェクトというのは、投資利回り10%のプロジェクトを意味します。

IRRを使うメリット

IRRを使うことで、プロジェクト間で収益化のタイミングが異なる場合でも、同じ指標でプロジェクトの収益率を議論できるようになります。

同じリターンであれば、早くリターンを得られるほどIRRは高くなります

(詳細は後ほどの事例で解説します)

IRRは、DCF法で投資判断をするときにNPVと並んでよく使われる判断指標です。

この記事では、このファイナンス理論の重要概念といえるIRRについて詳細を解説していきます。

IRRの計算方法は?

IRR(内部収益率)の計算は、投資の際に支払うキャッシュと将来獲得できるキャッシュの現在価値の総和がゼロになるときの割引率のことです。

たとえば、以下のような投資案件AとBを考えてみましょう。

| (万円) | 現在 | 1年目 | 2年目 | 3年目 | 4年目 |

| 投資案件A (設備投資) |

-100 | 20 | 20 | 20 | 52 |

| 投資案件B (債券) |

-100 | 3 | 3 | 3 | 103 |

投資案件A(設備投資)では、100万円を投資した後に、毎年20万円のキャッシュを回収でき、4年目のキャッシュ回収時点で設備を32万円で売却します。

投資案件A(設備投資)のIRRは、次のようになります。

投資案件AのIRR

-100 + 20/(1+r) + 20/(1+r)2+ 20/(1+r)3+52/(1+r)4=0

r = 3.98%

投資案件B(債券)では、同じく100万円を投資しますが、100万円を3%のクーポンの付いた債券に投資し、4年目の金利を得た時点で、元本を回収します。

投資案件B(債券)のIRRは、以下のとおりとなります。

投資案件AのIRR

-100 + 3/(1+r)+3/(1+r)2+3/(1+r)3+103/(1+r)4 = 0

r = 3%

この結果から、IRR(=投資利回り)で見ると、投資案件Aの方が0.98%高いことがわかります。

IRRを使えばリターンの時間的価値も議論できる

投資案件AとBは、得られるキャッシュの総額である112万円だけに着目すると、どちらに投資しても優劣がないように見えます。

しかし、IRRを計算することで、リターンを早くリターンをもらえる投資案件Aの方が収益率がより優れた案件だと判断できました。

リターンの時間的価値は、DCF法の中で重要な概念ですが、IRRを使うことで時間的価値の優劣も判断できるようになるのです。

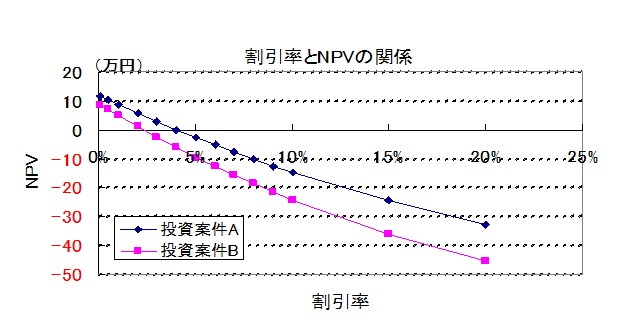

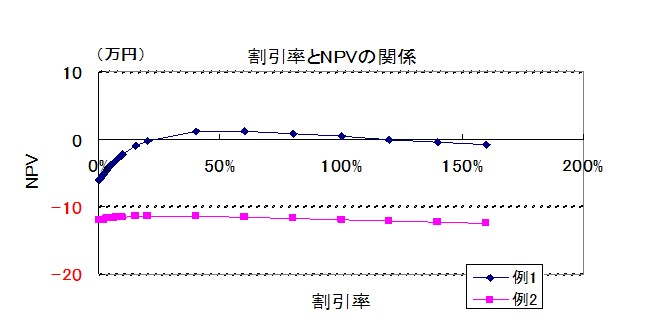

なお、投資案件AとBの割引率とNPVの関係をグラフで表すと、次のようになります。

それぞれの曲線が、横軸(NPVが0の場所)と交わったときの割引率(横軸)の値がIRRです。

その他のIRRの事例は、以下の記事に載せているのであわせてご覧ください。

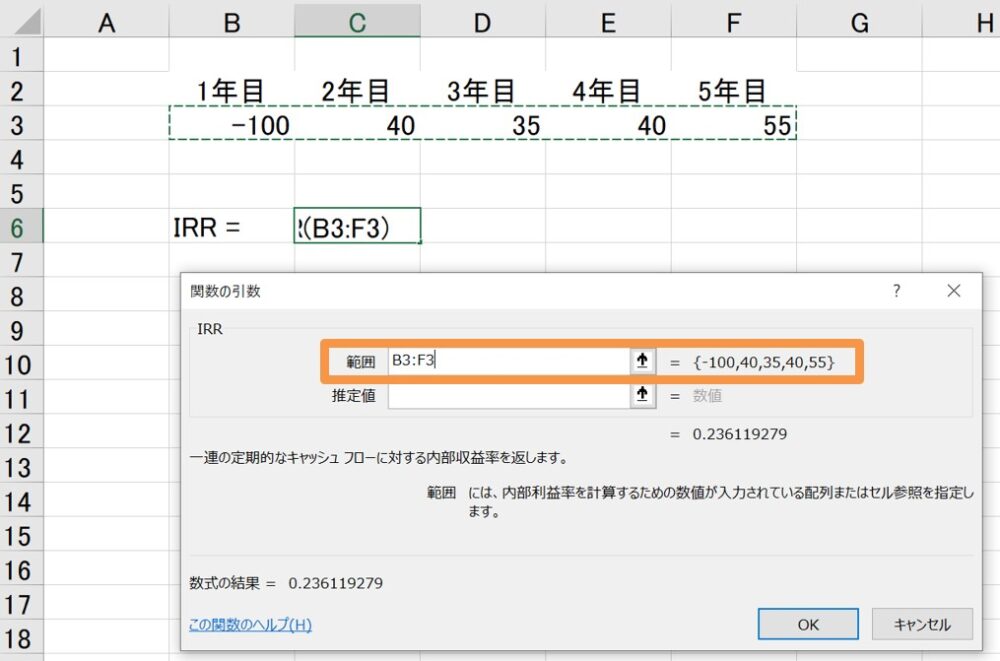

IRRはエクセルのIRR関数を使って簡単に求められる

IRRは、エクセルのIRR関数を使うと簡単に求められます。

エクセルを使ってIRRを求める手順

- IRRを計算するためのキャッシュフロー表を作成する。

- 期間と各期のキャッシュフローを入力する。

- 最初のセルは0年目として初期投資額をマイナス値で入力し、以降は各期のキャッシュフローを基本的にはプラスで入力する。

- エクセルのIRR関数を使ってセルにカーソルを合わせ、マイナス値とプラス値をすべて選択する。(推定値には答えと近いと思われる数字を入れられるが、省略も可能)

- Enterを押すと、IRRが計算される。

IRRを求める関数には、年次のリターンから求めるIRR関数と、キャッシュのインとアウトの日時を厳密に指定してリターンを求めるXIRR関数があります。

IRR関数を使ってIRRを計算する方法

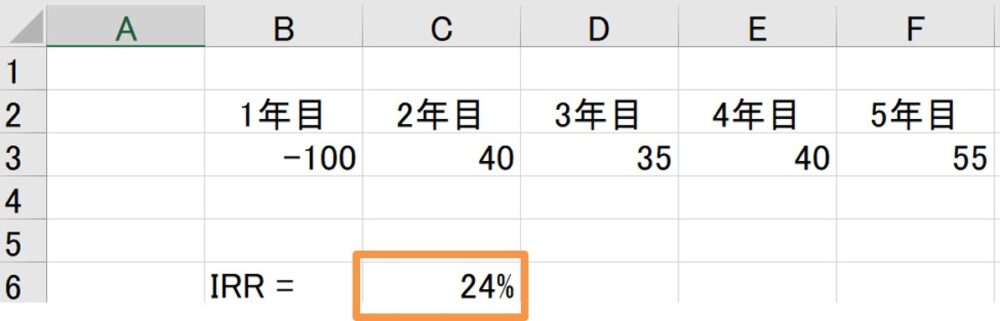

たとえば、1年目に-100の投資をして、2年目以降にリターンを得るというモデルを考えてみます。

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 |

| -100 | 40 | 35 | 40 | 55 |

この場合、IRR関数を使って、範囲として-100から55までの数字を一括して選択することで、IRRを求められます。

この例だと、IRRは24%になります。

IRR関数を使うと、1セルごとの期間は自動的に1年になります。

複数のIRRが考えられる場合は、「推定値」に予め近い数字を入れておくことで、正しく計算できるようになります。(事例のような単純なケースでは、推定値は必要ありません)

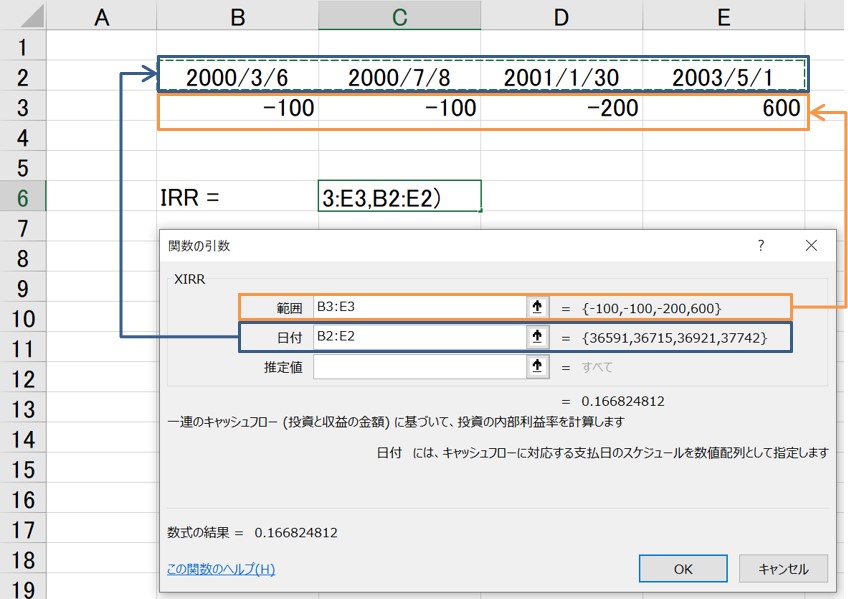

XIRR関数を使ってIRRを計算する方法

IRR関数だと1年単位での利回り計算しかできませんが、XIRR関数を使うと利回りを日にち単位で分析できるようになります。

XIRR関数は、リターンの取得時期が一定間隔でない場合のIRR(内部収益率)を求める場合にも有効です。

たとえば、ある会社が次のような投資をしたとします。

- 2000年3月10日と7月6日に100万円ずつ投資する

- さらに2001年1月30日に200万円を投資する

- 2003年5月1日に600万円のリターンを得る

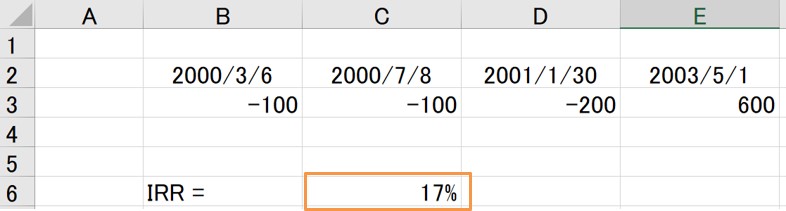

表にすると、以下のようになります。

| 2000/3/6 | 2000/7/8 | 2001/1/30 | 2003/5/1 |

| -100 | -100 | -200 | 600 |

この場合、次のようにXIRR関数を活用します。

実際にXIRR関数を使って計算すると、IRRは17%と求められます。

IRRの判断基準は?

IRRは割引率との比較によってその妥当性が評価されます。

たとえば割引率5%の場合、IRRが5%を超えれば投資価値があると判断でき、割引率10%の場合、IRRが10%を超えれば投資価値があると判断できるのです。

割引率には一般的に資本コスト(お金を調達するためのコスト)が用いられ、資本コストは一般的にWACCが用いられます。

つまり、ファイナンス理論では一般的に、IRR>WACCとなっていれば、プロジェクトの投資価値があると判断できることになります。

IRRのデメリットは?

IRRのデメリットとして、次の2つがあります。

- IRRには利回りの観点しかないため、収益の規模を考慮できない。

- IRRは解が出ない場合がある。

プロジェクトを投資利回りの観点から議論できるので便利ですが、これらのデメリットには注意が必要です。

収益の規模を考慮できない

IRRは、あくまで収益率だけを求めるものなので、収益の規模を考慮に入れられません。

そのため、IRRを用いるときは、投資の前提条件に合わせて、NPVと併用して運用する必要があります。

一般的には、NPVとIRRのどちらを見るかの分かれ目として次のような考え方があります。

- 資金の制限が少なく、単一のプロジェクトを評価する場合は、NPVを重視して判断する。

- 限られた資金を複数の事業に分配することを考える場合は、IRRを重視して判断する。

IRRを用いるケースとNPVを用いるケースについて、詳細を以下の記事に記載しました。

IRRは解が出ない場合がある

②のIRRの解が出ない場合とは、下表のように期の途中にマイナスが出てしまう場合です。(期の途中にマイナスが出ると必ず解が出ないわけではありません)

(単位:万円)

| 現在 | 1年目 | 2年目 | 3年目 | 4年目 | |

| 例1 | -5 | 8 | 8 | 8 | -25 |

| 例2 | -15 | 8 | -5 | 5 | -5 |

これをグラフで視覚化すると次のようになります。

例1だと、グラフが横軸と2回交わっているので、IRRが2つ存在してしまいます。

例2だと、グラフが横軸と一度も交わらないので、IRRが存在しません。

まとめ

以上、IRRの解説でした。

- IRRとは、複利計算に基づいた、投資に対する収益率(利回り)のことで、NPVの累計がゼロになるときの割引率とも言い換えられる。

- IRRを使うことで、タイミングの異なる支出、収入に対する利回りを正確に求められる。

- エクセルのIRR関数を使えば、簡単にIRRを求められる。また、XIRR関数を活用することで、年単位に限らず、日にち単位での利回りを求めることもできる。

- 特に資本制約があり、限られた資源の中で、どの投資案件に投資をするかを判断する際に役立つ。

財務・ファイナンスをもっと知りたい方は